公司属于自润滑轴承细分行业隐形龙头,募投项目的投产将在未来有效改善公司目前产能不足的情况,预测公司2018年净利1.75亿元,对应PE为22.6倍,看好长期逻辑,产能投放决定短期增长,首次覆盖予以“强烈推荐-A”评级。

公司既是自润滑轴承行业龙头,同时也是行业标准的制定者。公司主要经营指标在规模以上自润滑轴承行业企业中连续四年排名第一,同时是目前唯一一家上市的自润滑轴承公司,同时股权集中,高管及员工均有持股。

自润滑轴承前景广阔。相比传统的滚动轴承,自润滑轴承具有质量更轻、使用成本低、维护成本低的优势。目前相关领域均处于自润滑轴承逐步替代滚动轴承的时期,对标的国外三大巨头合计100亿人民币规模,且互不重叠。

2018年产能有望提升30%-40%。公司客户优质,议价能力较强,快,在手订单情况饱满,产能不足是制约公司逐步发展的瓶颈。募投项目的陆续投产将有效缓解公司产能不足的压力,预计2018年产能提升30%-40%。

下游景气度处于高位,公司有望持续受益。我们大家都认为2018年机械行业目前依旧处于朱格拉周期的扩张期阶段,行业确定性较高,公司有望从中受益。

首次覆盖予以“强烈推荐-A”投资评级。典型的小而美的隐形龙头,盈利能力强(毛利率40%以上、净利率20%左右),同时下业景气度高,业绩较为确定。长线逻辑为进口替代+产品替代,对标的三家国际竞争对手合计100亿人民币左右,且各自优势领域不相同;而自润滑轴承凭借自己的优越性逐步替代市场空间为2000亿左右的滚动轴承。公司作为自润滑轴承领域国内唯一的一家上市公司,在上市之前企业战略较为保守,现已逐步转为积极开拓的策略,上市后有望利用募投资金打破目前产能不足的瓶颈,从而加快缩小其与国际竞争对手的差距,两年之内公司增长的速度基本与产能释放的节奏一致,预测公司2018年净利1.75亿元,对应PE为22.6倍,看好长期逻辑,产能投放决定短期增长,首次覆盖予以“强烈推荐-A”评级!

公司是行业标准的主要制定者。长盛轴承成立于1995年,是专门干自润滑轴承研发、生产和销售的高新技术企业,基本的产品为双金属自润滑轴承、金属塑料自润滑轴承等,其中50%左右出口至欧美、日本等地区,大多数都用在汽车、工程机械和农业机械等。公司是全国滑动轴承标准化技术委员会自润滑轴承分技术委员会首届秘书处单位,主持或参与制定国家、行业标准25项,其中17项已发布,属于行业标准的主要指定者之一。2017年11月6日,公司在创业板上市。

属于自润滑轴承细分行业隐形龙头。2013年-2016年公司的营业收入、净资产总额等主要经营指标在规模以上自润滑轴承行业企业中连续四年排名第一,属于自润滑轴承这一细分行业的隐形龙头。

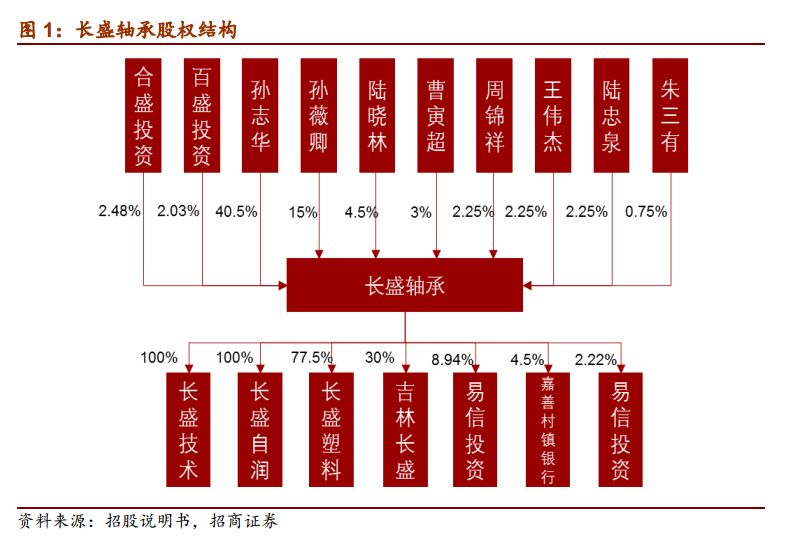

股权集中,董事长富有经验,高管均有持股,同时有两个员工持股平台。公司董事长孙志华直接持股40.5%,其女孙薇卿持股15%。总经理陆晓林持股4.5%,其余核心管理层亦均有持股。合盛投资和百盛投资作为员工持股平台(成本价5.73元),合计持有公司6%的股权,核心技术和生产骨干均有参与。稳定的股权结构便于公司做决策。同时,董事长在行业深耕了很多年,曾经在双飞轴承任一把手,1995年成立了长盛轴承,开启长盛的篇章。

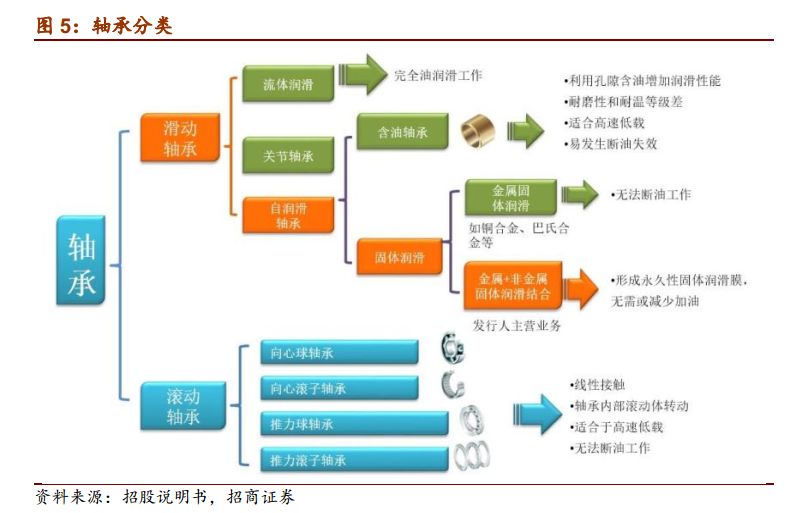

根据摩擦的不同,轴承可大致分为滑动轴承(动摩擦)和滚动轴承(静摩擦),相同情况下,滑动轴承造成的磨损比滚动轴承快。滑动轴承和滚动轴承相比,具有承载能力高、构造简单,制造、加工、拆卸方便、耐冲击性和吸振性能好的优点。根据SKF最新全球滚动轴承的总市场规模4300亿-3600亿瑞典克朗,折合人民币约为2700-2900亿元人民币,行业增速稳定,CAGR为5-6%。

亚洲的轴承消费已占全球50%,其中中国贡献约60%。欧洲占了世界轴承消费的25%(德国40%),北美占比超过20%,其中美国、加拿大和墨西哥三国占比之和超过80%,亚洲的轴承消费已经从15年前的30%到了现在的50%(中国占比60%、日本占比20%)。

自润滑轴承是滑动轴承里的一个细分品类,全球市场规模应该在150亿元以上。自润滑轴承与滚动轴承相比,有以下两大优点:1)一般来说,滚动轴承与自润滑轴承使用的环境不同,不具备完全可比性,但从绝对材料的使用量上来看,自润滑轴承仅为同类性能的滚动轴承的1/3左右,因而在重量上有明显优势;2)由于自润滑自带固体润滑剂,维护成本比较低,自润滑轴承生产的基本工艺的成本和综合使用成本都比较低。

自润滑轴承对滚动轴承有很大的替代空间。自润滑轴承具有结构相对比较简单、免加油或少加油、维护成本低、运行平稳、耐高温、耐磨性能好等优点,在对无法加油、轻量化设计、环保和清洁度等要求高的领域得到了广泛的应用,且已逐步在部分领域替代了传统滚针轴承、粉末冶金轴承。国外慢慢的开始研究在部分细致划分领域(如船用发动机、航天)使用自润滑轴承替代其他轴承,但由于国内行业发展晚于国外,目前产品应用基本局限在很成熟的工程机械和汽车等传统领域。以汽车为例,在轻量化的大趋势下,现在很多汽车空调压缩机、变速机都开始从滚动轴承转向自润滑轴承,比如华裕汽车(给上汽配套)目前80%已经换成自润滑轴承。自润滑轴承对滚动轴承的替代是未来公司增长的方向。

对标国外经验,长盛轴承成长可期。长盛轴承的海外竞争对手主要是美国的GGB、日本的DaidoMetal和OILES。国际企业中,2016年美国GGB收入2.7亿美元,DAIDO是814亿日元,OILES是570亿日元。同时,国外这三家差异化很明显,如GGB主要强势领域为航空航天(获美国AS 9100C航空工业标准,并且为劳斯莱斯的供货商),DaidoMetal的强势领域为交通运输和机械,OILES强势领域为视听设备和汽车。三大巨头之间行业很少有重叠,所有的领域均有很大的发展机会。长盛轴承2016年营业收入仅为4.04亿人民币,同时因为产品线铺的较为分散,目前几家海外竞争对手并没有刻意针对公司,为公司取得了一个良好的发展机会。公司价格与国外的产品差异20%左右,技术和国外5年前的技术比较接近,包括材料和生产的基本工艺,与国外的差异主要还是技术和专利的积累。

从我们调研情况去看,长盛轴承1-3月订单饱满,对应产能属于满产情况。在手订单的饱满主要是由于工程机械、汽车和注塑机行业景气度较好,客户预估乐观。公司订单执行周期是1个月到1个半月,并且无显著的季节性。

应收账款周期比较短。公司目前的应收账款基本都是1年期以内,长的也只有90天左右,客户资质都非常好,同时自己有比较强的议价能力。

三费合计占15%左右,基本上会较为稳定。销售费用较为稳定,占比一直在3%-4%之间; 管理费用占比在2016年较上年增长3.7%,主要是因股权激励而执行股份支付,剔除这一块影响管理费用占据营业收入比重为11.89%,属于正常范围; 财务费用一直为负值,主要由于2015年-2017年Q3公司汇兑损益分别为-175.51万、-302.3万,-205.73万。2017年大幅回调有国家层面营业税和增值税变动的影响,进口设备、发行的费用都可以抵税。18-19年募投项目、引起高端的人才绝对值肯定会增长,但幅度不大。

具体到产能,公司金属塑料聚合物自润滑卷制轴承年产16万平方米、双金属10万平方米、金属基96万千克。(由于长盛轴承产品规格多,且大小差异较大,以套为单位统计不能全面反映实际产能。其中金属塑料和双金属均须经过烧结,该工序为主要生产环节之一,所以上述两种产品以烧结面积来统计产能,而金属基以产品重量来统计产能)。目前满产满销,前段烧结车间24小时生产。产能是限制公司发展的重要的因素,2016年8-9月已然浮现产能无法跟进的情况。为了应对产能紧缺的情况,一方面,公司积极扩产,2016年7月公司搬入新厂房,厂房面积从旧厂的90多亩提升至178亩;另一方面,公司增加生产线年工程机械配套轴承因为采用增加生产线%。

公司每年增扩客户为30%左右,但受制产能,接单明显有限。公司在该行业已有很深的积累,根据公开披露的数据,2013-2016年每年的直销和经销的客户数量都能增加约30%左右,但新客户贡献收入仅为个位数,基本都在5%以下。新客户贡献不足最大的原因主要在于产能完全不够,没法接单,产能改善之后会增长。

募投项目的投产可以显著改善公司目前产能紧缺的情况。公司共募集4.2亿元,其中2.8亿投入自润滑轴承技改项目,5475万投入非金属自润滑轴承扩产项目,由于材料成型和自动化效率一直在提升,预计18年全年整体产能会有30-40%的增长。当前固定资产2亿,募投项目将新增3.6亿固定资产。17年下半年已经安排设备,18年8月份设备到位会密集到位,19年底全部完成。每年按10%的折旧影响,大概新增折旧约3000万。

2014-2016 年,长盛轴承内外销占出售的收益的比例各占 50%左右。2017H1,外销收入占比从2016H1的52.06%上升至57.05%,主要系境外客户伯尔克、卡特彼勒、塔塔汽车、韩国 HK 等客户下游需求旺盛,加大了采购力度。但公司目前在国外客户供应的占比还非常小,估算在20%以内,未来还有很大的发展空间。国外有60个经销商,15个为英国、德国、法国、瑞典、台湾、土耳其等,收入占比80%。

直销是长盛轴承的主要销售模式,前十大客户销售占比30%。目前直销占比75%,经销25%,经销基本是出口。主要直销客户有韩国 HK、韩国SCL、卡特彼勒、意大利 ITM、振华重工、意大利 SABI、一汽东机工、昆山太平洋、普茨迈斯特、克诺尔、伯尔克等。华东地区是长盛轴承的在国内的主力销售地区,一方面因为公司在华东营销覆盖广,另一方面,东南沿海属于国内发达地区,国内规模较大的汽车零部件制造商和工程机械厂商在此分布较为集中,对自润滑轴承的需求较大。外销主要集中于亚洲和欧洲地区。

汽车和工程机械是长盛轴承最主要的下游领域,工程机械占比40%-45%、汽车行业占比35%。汽车及工程机械零部件供应链关系特点是准入门槛高、认证时间长,稳定性强,因此,一旦成为整车制造商的合格供应商实现批量供货,双方就会形成较为稳固的长期合作伙伴关系,客户不易流失;此外,在性价比方面公司产品较国外厂商更优。

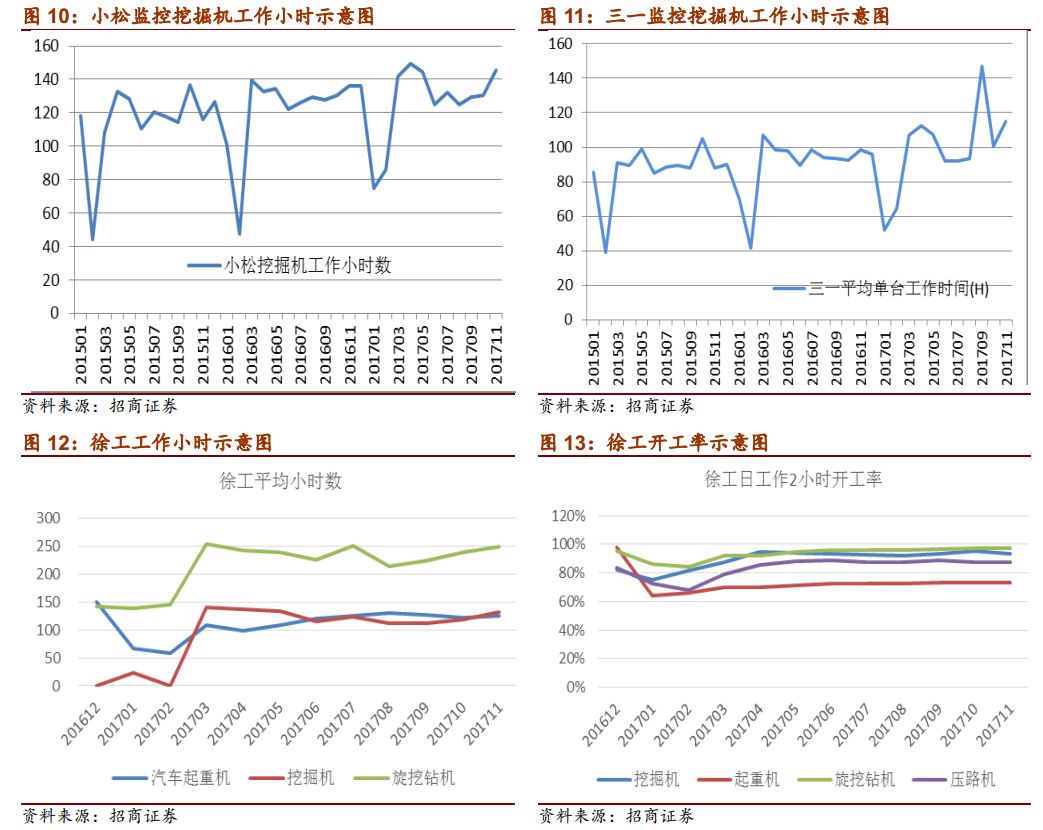

受益于下业景气度的提升,公司业绩有望持续提升。自2016年上半年拐点确认起,工程机械便开始了一轮朱格拉周期的扩张期,我们大家都认为这轮扩张期要持续到2019年,同时我们从历史测算很多设备的更新高峰也在2019年,因此,2018年工程机械行业大概率会保持比较高的景气度,利润依旧会大幅改善,长盛轴承有望从中受益。

(2)原材料价格略有增长,但公司规模效应逐步释放,因而综合毛利率略有下降;

长盛轴承是典型的小而美的隐形龙头,盈利能力强(毛利率40%以上、净利率20%左右),同时下业景气度高,业绩较为确定。长线逻辑为进口替代+产品替代,对标的三家国际竞争对手合计100亿人民币左右,且各自优势领域不相同;而自润滑轴承凭借自己的优越性逐步替代市场空间为2000亿左右的滚动轴承。公司作为自润滑轴承领域国内唯一的一家上市公司,在上市之前企业战略较为保守,现已逐步转为积极开拓的策略,上市后有望利用募投资金打破目前产能不足的瓶颈,从而加快缩小其与国际竞争对手的差距,两年之内公司增长的速度基本与产能释放的节奏一致,预测公司2018年净利1.75亿元,对应PE为22.6倍,看好长期逻辑,产能投放决定短期增长,首次覆盖予以“强烈推荐-A”评级!