一、公司介绍(总股本:这次发行后公司总股本为 143,206,000 股,超额配售选择权行使前,若超额配售选择 权全额行使,则发行后公司总股本为 146,956,000 股。)

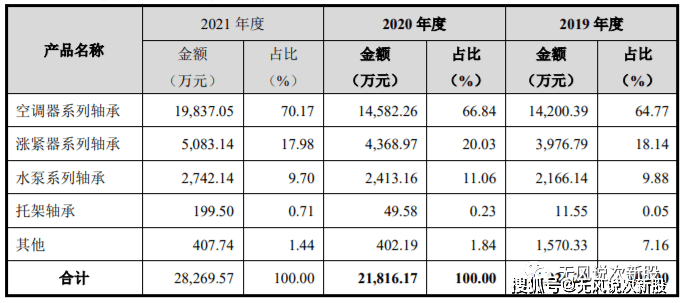

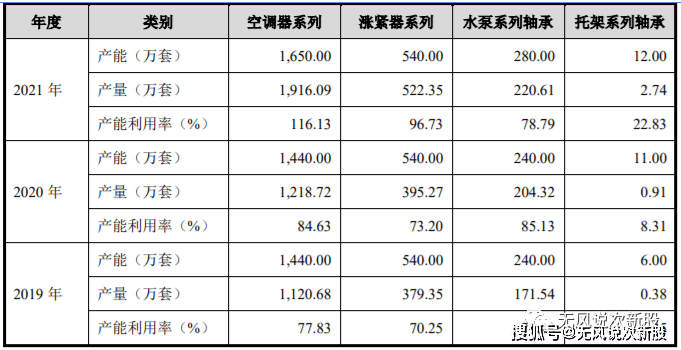

(一)公司是一家专业设计、制造、销售汽车专用精密轴承的国家级专精特新小巨人企业, 自成立以来,一直从事汽车精密轴承的研发、制造和销售,公司的主要营业产品是应用于汽车 领域的空调器系列轴承、涨紧器系列轴承、水泵系列轴承和托架轴承。

(一)轴承是承载轴的零件,被称为“机械的关节”,基本功能是支撑旋转轴或其它运动体, 引导转动运动或移动运动并承受由轴或轴上零件传递而来的载荷。轴承是制造产业链中 关键的机械零部件,直接决定机械产品运转精度。它不但可以减少摩擦,还可以支撑负载、 传输功率和保持定位,从而促进设备的高效运行。作为核心基础零部件之一,轴承工业是 国家基础性战略性产业,对国民经济发展和国防建设起着重要的支撑作用。

相较于欧美日等发达地区,我国轴承制造业的发展起步较晚,技术水平较低。自 改革开放以来,我国轴承工业进入持续、加快速度进行发展阶段,已形成了独立、完整的工业 体系。进入20世纪90年代后,随着我们国家生产技术的慢慢的提升,在微、小型轴承领域,中 国轴承公司开始与国外企业全面竞争。进入21世纪以来,我国轴承快速融入国际市场, 产销量总体上呈现快速增长趋势。在2015至2018年间,我国的轴承产销量不断的提高,由190亿套上升至215亿套;行业 营业收入由1567亿元上升至1848亿元。但是,由于2019年受到下游汽车需求量下降的不 利冲击,轴承产销量会降低。据中国轴承行业协会统计,2020年1~12月份全国轴承行业117家公司集团和主要企 业累计完成工业总产值(当年价)778.18亿元,同比增加11.41%;工业销售产值702.86亿 元,同比增加11.00%;工业增加值196.22亿元,同比增加14.41%。117家企业共计生产轴 承55.43亿套,较去年同期增加4.27亿套,同比增加8.35%;轴承销售量为53.86亿套,较去 年同期增加1.86亿套,同比增加3.59%;轴承出口销售量为17.22亿套,较去年同期减少0.5 亿套;同比减少2.8%。根据中国轴承行业协会多个方面数据显示:2020 年中国轴承出口数量为 58.8 亿套,与 2019 年 基本持平;中国轴承进口数量为 25.2 亿套,同比增长 13.0%。2020 年,中国轴承出口金 额为 48.3 亿美元,同比下降 9.2%;进口金额为 43.7 亿美元,同比增长 19.8%。

目前国内轴承行业存在着大而不精的现象:通常一辆轿车有百余个轴承,而这些轴承 基本靠进口,关键技术被国外垄断,国内汽车制造商只能用高价购买。德国、日本等轴 承生产强国在中国所售产品的利润极大,高端汽车轴承的国产化进程迫在眉睫。此外,随 着竞争加剧和原材料价格的上涨,毛利率偏低的低端轴承产业的利润空间和生存格局势 必会逐渐恶化。只有不断的提高自身技术、积极推动产品结构向高技术、高价值产品倾斜的 企业才能继续发展壮大。随着轴承配套的主机行业经济下行的压力慢慢的变大,市场对轴承的需求量开始上涨趋缓。近 年来有些主机行业需求减少,致使我国轴承行业主要经营业务收入年均增长率会降低。未来 潜在的增长空间预计将更多体现在产品质量和附加值的提升上,国内产品高端化将引领 新的行业潮流。目前国内轴承行业集中度不高,企业规模普遍偏小、技术水平偏低,竞争较为激烈。反观国际市场,目前全世界70%的轴承市场被八家跨国轴承企业所垄断。随着国内厂商在 技术方面加强创新,取得了高端核心技术的企业有望逐步形成国内行业龙头地位。背靠规 模庞大的国内市场,国内有突出贡献的公司或将进一步改变目前全球轴承市场的垄断格局。

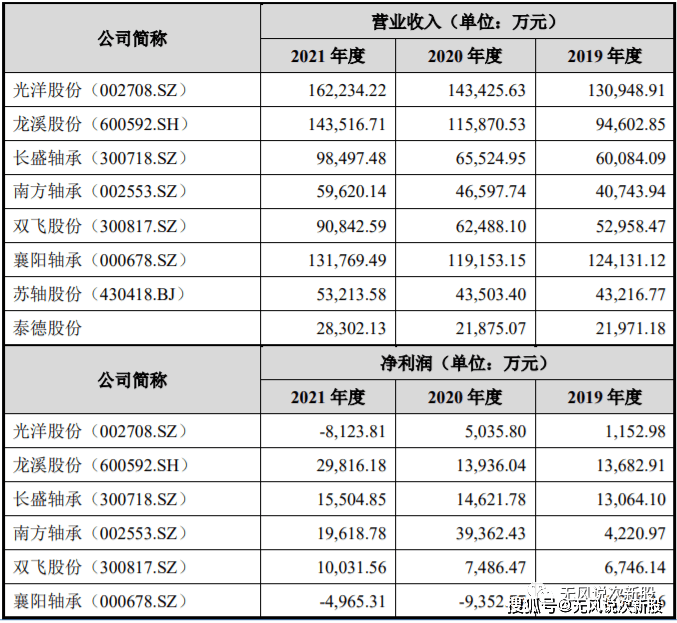

(二)目前,轴承工业主要高端市场被欧美日国家所垄断。据机械工业联合会统计,2020年 全球轴承市场约400亿美元,预计到2026年将达到530亿美元,复合年增长率为3.60%。在 全球市场占有率之中,70%左右的市场占有率由欧美日八家跨国轴承生产企业占据。这八家企业包括瑞典的斯凯孚(SKF)、德国舍弗勒集团(主要由下属INA和FAG 两家公司生产)、日本恩斯克(NSK)、恩梯恩(NTN)、光洋精工(KOYO)、美蓓 亚(Minebea)、那智不二越(Nachi),美国的铁姆肯(TIMKEN)。世界轴承行业的 高端市场被上述企业所垄断,而中低档产品的生产主要集中于中国。与此同时,国内轴 承企业存在技术偏弱、高端轴承产品依赖进口的现象。从结构来看,根据西部证券研究 报告,我国每年的轴承进口依赖率为20%,进口轴承单价较出口轴承高50%左右,高端 轴承呈现产能结构性紧缺的特征。按中国轴承工业协会统计,2019 年全行业规模以上企业近 1300 家,从业人员 35 万 多人,主要经营业务收入 1770 亿元,轴承产量 196 亿套,能够生产小至内径 0.6 毫米,大至 外径 12.37 米,9 万多个品种规格的很多类型轴承。目前,国内主要生产汽车轴承的上市公司的营业收入和净利润情况如下:

毛利率下滑及对发行人盈利能力造成不利影响的风险 ,报告期内,公司产品毛利率分别是 31.58%、30.98%及 29.41%,毛利率水平相比来说较高 但呈下滑趋势。公司产品毛利率受产品售价、原材料成本、人力成本等多种因素的综合影 响。而受汽车零部件行业都会存在的产品价格年降的影响,单位现在有产品面临一定的降价 压力。若公司未来产品售价下降,或者产品成本上升,而公司又未能通过优化产品结构 和工艺流程以提高生产效率、提升产品附加值或降低生产所带来的成本,或者公司未来无法持续获 取并开发高毛利率的新产品,则公司产品毛利率存在下滑的风险,从而会对公司的盈利能 力造成不利影响。

发行人公司主要营业业务为汽车轴承,科技含量一般般,属于市场热点汽配股,公司募投也是亮点,新能源汽配,报告期内业绩就真的很平庸,没有多大的预期,若不是低价发行,基本没有关注的价值,短线亿左右估值,无风建议一般关注,发行价比较低,上市开盘基本没有破发风险,建议申购。

温馨提示:对于新股预测表的价格,无风重点是指开盘价,不是指开盘后跌到这一个位置。从炒作情绪来说,高开低走太伤人气,就算高开了跌到某个价位也不建议接盘,除非庄占比资金介入量明显暴增。预测表是看重公司上市前的财务质地和行业前景,新股后期有波动是正常的,个人看法会随着资金的喜好和题材的发酵而改变前期观点(请关注本号每天复盘,会更新不同的估值分析观点),请谨慎和理性参考,本文内容不做任何投资建议,据此操作风险自理。返回搜狐,查看更加多